QQ咨询

咨询热线

139 2948 1202

微信咨询

关注易得公众号

关注易得公众号

免费电话

QQ咨询

咨询热线

139 2948 1202

微信咨询

关注易得公众号

关注易得公众号

免费电话

从营收、利润、回报看新零售如何突围?

发布时间:2019-05-21 16:54:21来源:easyder

如果2017年是新零售元年的话,那么2019年则是新零售进入的第三个年头。新零售成色如何,各方意见不一。

作为最早加入新零售阵营的三江购物,也是最早进行改造的,有着风向标意义。那么,第三个年头,新零售到底走入什么样的通道?通过三江购物可以管中规豹。

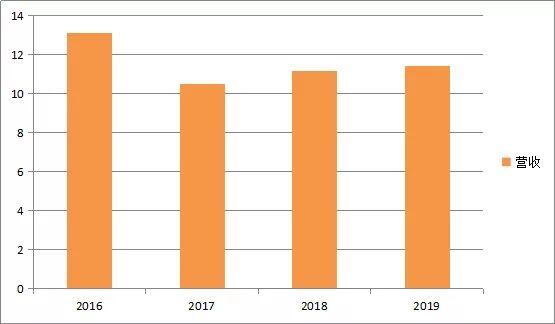

历年一季度营收:

三江购物一季度营收最高的是2016年,由于外资不能经营烟草业务,2017年去烟草业务后,直接滑落。根据当年协议,置换出去的烟草业务未来条件允许时,原路径返回,这块等于暂时隐形。2018、2019年营收小幅回升,下半年三江购物持有的杭州盒马出售给阿里,营收增幅会再度被拉回。整体来看,三江购物扩张保守,营收试图依赖存量提升。

一季度毛利率:

相对2016年一季度,整体毛利涨幅较大,处于历史高位。阿里入驻三江购物首年毛利增幅达10%。2019年比2018年一季度毛利有所下滑,相对同行表现处于较好位置。约比永辉高1个点,比家家悦高2个点。中国连锁百强平均毛利则在18.3%。

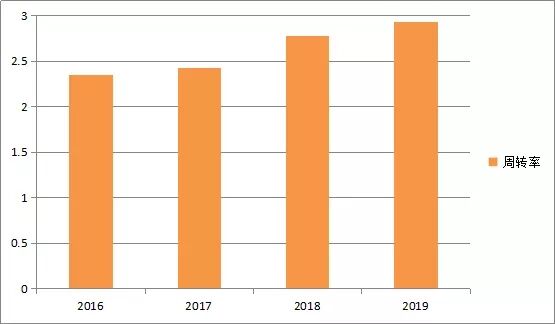

周转率:

存货周转率是对衡量企业销售能力及存货管理水平的综合性指标。该指标每年稳步上升,至2019年拉升至2.93,远高于永辉超市2.4,以及家家悦2.38,目前处于同业最高水平,甚至高于传统高周转Costco的2.63。

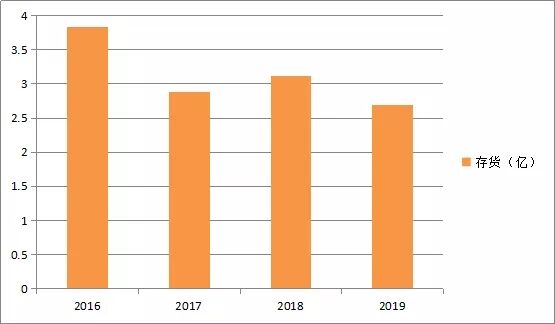

存货:

存货周转率=销售成本/平均存货余额。三江购物存货周转率持续攀升与其存货不断下降有关,2016年一季度存货3.84亿,到2019年一季度存货2.69亿,下降了30%。新零售进行库存优化、销售、供应链合作等改造起了一定作用。

销售费用:

存货周转的另一头是销售费用,2016年之前,三江购物不仅存在库存高,而且销售费用高。

2017年销售费用开始下降,对应的营收也下降。2018/2019年一季度销售费用再度连续创出新高,这个时候就带来新的问题,高销售费用是否带来相应的回报,烧钱有用吗?

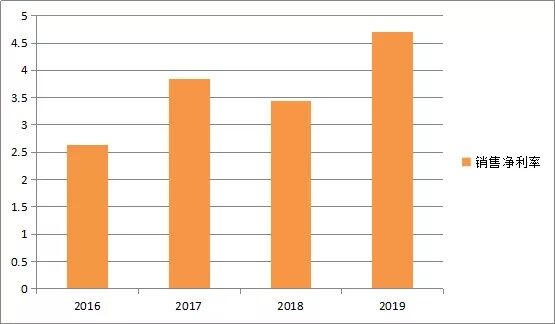

销售净利率:

企业在扩大销售的同时,由于销售费用、财务费用、管理费用的大幅增加,企业净利润并不一定会同比例的增长,甚至负增长。盲目扩大生产和销售规模未必会为企业带来正的收益。

销售净利率与净利润成正比关系,与销售收入成反比关系,企业在增加销售收入额的同时,必须相应地获得更多的净利润,才能使销售净利率保持不变或有所提高。

这个环节中,尽管销售费用连创新高,但是销售净利润也在2019年创出新高,表面上看付出与回报还是成比率的。

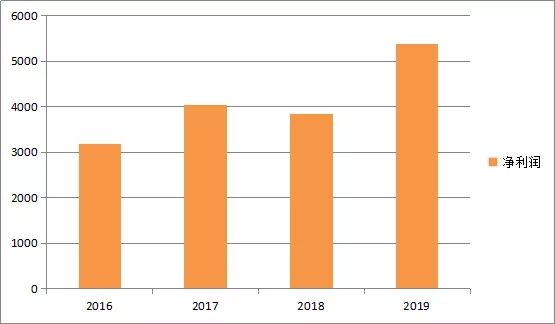

净利润:

2019年净利润同比增幅40%,创新了新高。我之前讲过,三江购物今年财报可能会把净利润这块做到创出2010年来的新高,那么,为什么三江购物净利润会有这种可能呢?

再来看看净利润增量到底从哪里来的。

管理费用:

2019年一季度净利润比2018年一季度多了1541万;比2016年一季度多了2193万。

2018年一季度管理费用3039万,2019年一季度管理费用2455万,这边进行了很大一块优化。

2018年三江购物开始转型卖菜了,2019年一季度政府补贴等其它收益571万,相对2018年的74万,整整增加了666%。谁说卖菜不赚钱,是你卖菜不赚钱。

当然,这些都是打酱油的,还有更大的差异在哪呢?

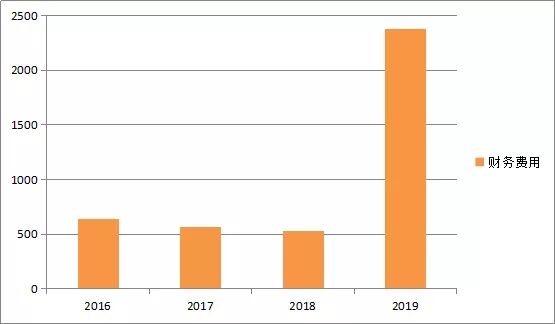

财务费用:

没错,就差在财务费用了。2019年一季度财务费用-2376万,比2018年的-532万,整整差了1844万。

财务收益为什么这么高呢?

现金:

阿里的定增款到账了,有钱就是爽。2018年一季度利息为756万,2019年一季度利息就增加到2600万,整整多了1844万。既然一个季度多了那么多利息,那么,一年该增加多少利息呢?

2018年全年三江购物的净利润才1.12亿,也就是三江购物今年啥也不用再干,光靠利息就可以把财报做得相当漂亮。降成本、政府补贴,还有卖掉杭州盒马的收益,净利润不增都不好意思出门了。不过增发的股份同时会对每股收益进行摊薄,所以三江购物还是要好好工作。

问题又来了,三江购物拿了人家阿里的钱,又不做事,市面上一直有三江购物“白嫖”阿里的传闻。从三江购物的资金利用率来看,“白嫖”应该是坐实,把杭州盒马返售,还有将近30亿的现金沉淀,阿里怎么坐得住。从年初三江购物不断发出公告可以看出,阿里从董事会开始渗透到掌控管理层,很明显,“公司经营管理一切正常”。

综上数据可以看出:

1、营收:

三江购营收小幅增量靠创新业务,原来主业社区店开开关关,没有对营收有啥贡献。卖掉杭州盒马后,未来营收增量面临变数。

2、利润:

主要靠利息,今年又挖到政府补贴的小矿,不滋润都不行。

3、运营:

存货周转高居行业第一,毛利率处于较高水平,这是新零售这几年表现最抢眼的数据。

4、回报:

资金利用率极低,居然用来赚利息的,感觉所有股东都被“白嫖”了。

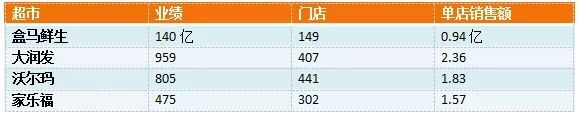

透过三江购物外,再来看下阿里新零售1号工程盒马鲜生战绩如何?

根据中国连锁协会百强数据,盒马鲜生上报业绩为140亿,测算出来平均单店在0.94亿,盒马平均门店按5000平米测算,平效在1.88万。考虑到很大部分门店是2018年开,未全年营业,盒马的平效应该是在2-3万之间。

盒马经过几年试跑后,与大润发跻身第一阵营,高于沃尔玛、家乐福第二阵营。

可见,新零售没有一骑绝尘,也没有传说中的那么弱,但跻身头部。至于未来能不能直接领涨,还要看接下来的玩法。

新零售这几年下来,像合作方三江购物其实是在小步摸石头,扩张过于稳健,错失营收增量的最佳时机,也说明了三江购物缺乏野心,跟中国队有点像——保平争胜。所以国足没能冲冲冲,三江购物也是一样没能冲,也就只有里皮还想再努力一把看看。

传统零售更看中存量提效,希望改造从运营指标上先有所作为,然后有信心了,再铺开。最好边赚钱边扩张,不用再投入。新零售则想着全面摊开,高举高打树立话语权,快速破坏原来线下栅栏,然后再各方面逐步优化。

这种胶着不仅在三江购物上如此,其它混改的企业也差不多。

新旧零售各自思考维度不同,使得这几年产生了非常多的碰撞,经常是谁也说服不了谁。从公开数据来看,盒马的跑量及平效,合作方三江购物的周转及毛利,表现抢眼。但投资大,短期没有回报率,也都客观存在。

从近期阿里放风来看,今年新零售战火将烧向更接地气的菜市,盒马菜市摇旗,三江菜市成为攻击主力,新华都邻聚菜场试水。菜市特点是一改盒马鲜生太重、投入太高的缺憾,降低门槛后,复制能力大大提高。如果说盒马鲜生是新零售第一轮的话,菜市应该是战场的第二轮大战,即将全面打响。

我在2017年对新零售的判断是:2017年试点期,2018年观察期,在2019年开始进入爆发期。爆发源于线上线下鸿沟逐步被填平,运营数据成功优化,模式具备可快速复制性。2018年连锁百强线上增长率高达55.5%,线上线下模式正在成为增量市场。

运营数据上,从可穿透的三江购物来看,存货周转率、毛利控制等处于行业领先位置。菜市相对盒马,复制起来更加轻便,也更能让加盟商接受。2019年下半年开始,新零售各类数据会开始变得更加抢眼,不断突破瓶颈,进入主升浪。

关注易得公众号,了解新零售更多快讯知识!